個人事業主は年に一度、所得税の確定申告をする義務があります。

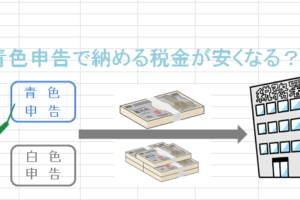

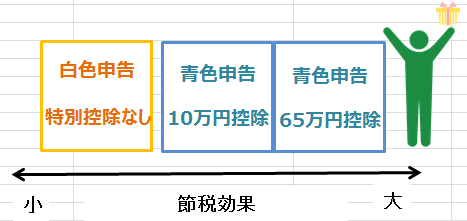

そして、確定申告には青色申告と白色申告の2種類があります。

青色申告と白色申告のちがい

青色申告の特徴

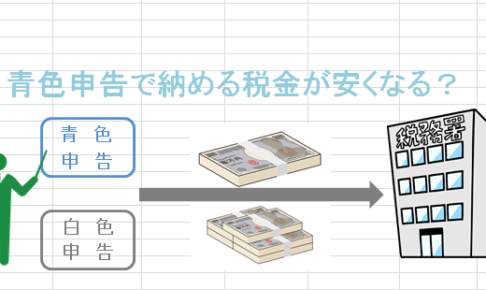

青色申告の最大の特徴は、「納める税金が安くなる」ことです。

その他にもメリットは多くあります。

- 納める税金が安くなる

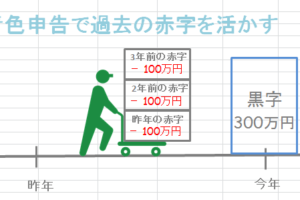

- 赤字が3年繰り越せる

- 家族への給料を経費にできる

- 30万円未満の償却資産を一括で経費にできる

青色申告のメリットを受けるためには条件があります。

それは正しいルールでの帳簿作成です。

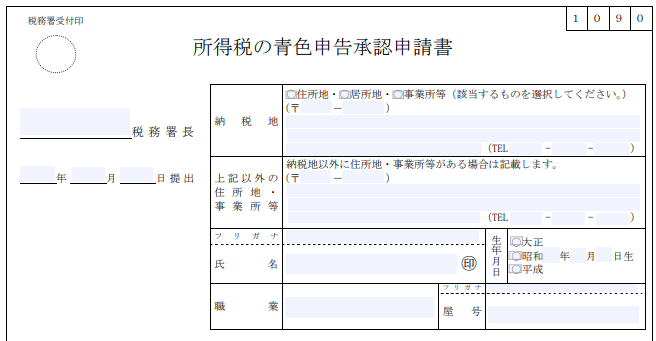

青色申告をするには、事前に税務署へ『所得税の青色申告承認申請書』を提出する必要があります。

そして、この青色申告の承認申請書は、原則としてその年の3月15日までに税務署に提出しておく必要があります。

例えば、2019年から青色申告をはじめたい方は、2019年3月15日までに税務署に申請書を提出しなければいけません。

しかし年の途中から事業をはじめた方は、事業をはじめてから2カ月以内に提出すれば大丈夫です。

所得税の青色申告承認申請書のダウンロードはこちらから(税務署で申請書をもらうこともできます)

白色申告の特徴

白色申告は、青色申告に比べ帳簿づけが少しラクになりますが、税金は安くなりません。

親族へ給与を支払う場合は、配偶者が最高86万円まで、それ以外は50万円までを経費として計上できます。

白色申告を行う場合は事前に役所へ申請をする必要もありません。

開業してから何も申請を出さなければ、自動的に白色申告の扱いになります。

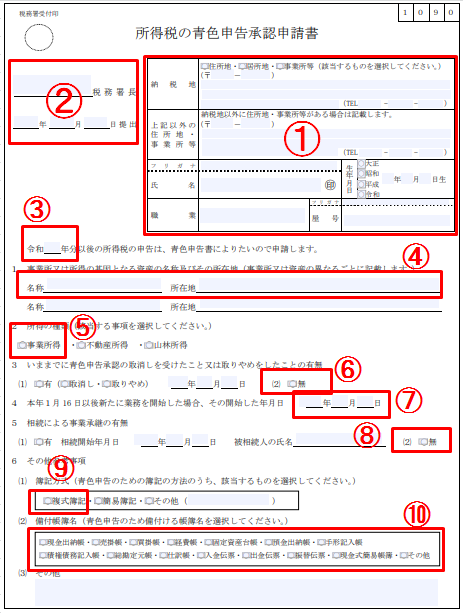

青色申告承認申請書の書き方

①

[納税地]

自宅で事業を行う場合は自宅の住所を記載する。

事務所が自宅とは別にある場合は事務所の住所を記載する。

[上記以外の住所地・事業所等]

自宅で事業を行う場合には、記載不要。納税地を事務所の所在地にした場合は、自宅の住所を記載する。

[氏名][生年月日]

氏名・生年月日を記載する

氏名欄の押印を忘れずに!

[職業] [屋号]

開業届に記載したものを記載する。

※屋号は自分の名前でもよい。

② 「所管の税務署」と「書類の提出日」を記載する

③ 「青色申告を始めたい年度」を記載する

④ 屋号や事務所の名称を記載する。「本店」と記載してもOK

⑤ 事業所得に○をつける。不動産賃貸業の人は不動産所得を選択する

(どれを選択したかわかれば☑でも○でもOK)

⑥ 無しを選択する。 青色申告の取消を受けたことがあるは人有りに

⑦ 開業年月日を記載する

⑧ 相続による事業承継に該当しなければ無しを選択する

⑨ 青色申告特別控除65万円の控除受けるには、「複式簿記」を選択する(10万円の控除なら「簡易簿記」)

⑩ 複式簿記で帳簿作成するものは総勘定元帳、仕訳帳、固定資産台帳、買掛帳、売掛帳を選択する。

他の帳簿を作成する場合には追加して選択する。

まとめ

青色申告は白色申告に比べ節税効果が大きいかわりに帳簿づけの手間もかかります。

しかし、青色申告の届出をしたとしても必ず青色申告をしなければならないわけではありません。

届出だけしておいて日々記帳していく中で青色申告の要件を満たすのが難しいようであれば確定申告の際に『 白色申告 』を選べばいいのです。

実際に青色申告を行うか否かは別として、『 所得税の青色申告承認申請書 』は『 開業届 』の提出と同時に出しておくことをおすすめします。